仮想通貨(暗号資産)の海外取引所は、取扱通貨数の多さや高い倍率でレバレッジ取引できるなどの利点があります。利用するだけでは違法にならないため、そのため海外取引所を利用して仮想通貨取引を行う投資家も増えています。

その中には「海外取引所で得た利益にはどのような税金がかかるのかな」「確定申告しなくてもバレないのでは?」という疑問を抱く方が多いかもしれません。

結論から申し上げると、日本在住の方が海外取引所を利用している場合でも、日本の税制に従って課税されます。よって海外取引所での取引についても網羅的に計算し、申告することが求められます。

では海外取引所で出た仮想通貨所得は、どのように課税されるのでしょうか?また、確定申告をしなかった場合、国税庁は海外取引所の取引データを調査できるのでしょうか?今回は海外取引所で出た利益にかかる税金の計算方法や、確定申告時の注意点について解説します。

目次

海外取引所での仮想通貨取引の利益にも税金はかかる?

海外取引所で仮想通貨取引による利益が生じたとき、日本の居住者*の場合は日本の税制に従って課税されます。

まずはかかる税金の目安について確認しましょう。

*所得税法で、「居住者」とは、日本国内に「住所」があるか又は現在まで引き続いて1年以上「居所」がある個人をいいます。(国税庁 居住者・非居住者の判定より)

仮想通貨による所得が20万円を超えたら確定申告

仮想通貨取引によって利益を出した方は、その利益から各種経費を引いた「所得」が20万円を超える場合に、確定申告が原則必要になりますが、この税制は海外取引所で得た利益・所得にも適用されます。

つまり、国内・海外関わらず仮想通貨取引による所得が20万円を超える場合、確定申告が必要になる可能性があるのです。

個人が自由に送金し、取引することができる仮想通貨の性質上、国をまたいで仮想通貨取引することはとても簡単です。

しかし、日本に在住している限り、たとえ海外取引所での取引であっても、そこで得た経済的利益については税金が課されることになります。

「海外取引だから確定申告しなくていい」という対応は不適切なのでご注意ください。

仮想通貨の税金と税制について、詳しくは以下もご確認ください。

仮想通貨・暗号資産にかかる税金

個人での仮想通貨取引による所得は原則として雑所得に分類されます。

雑所得は次のような特徴を持っています。

- 総合課税の対象で、給与所得等の他の所得と合計した金額に応じて税率が変化

- 所得額が大きくなるほど税率が高くなる累進課税

- 仮想通貨取引によって生じた損失分を給与所得等の他の所得区分の所得から差し引くことはできない

- 損失を翌年に繰り越すことができない

海外取引所の利益を確定申告しなくても国税庁にバレない?

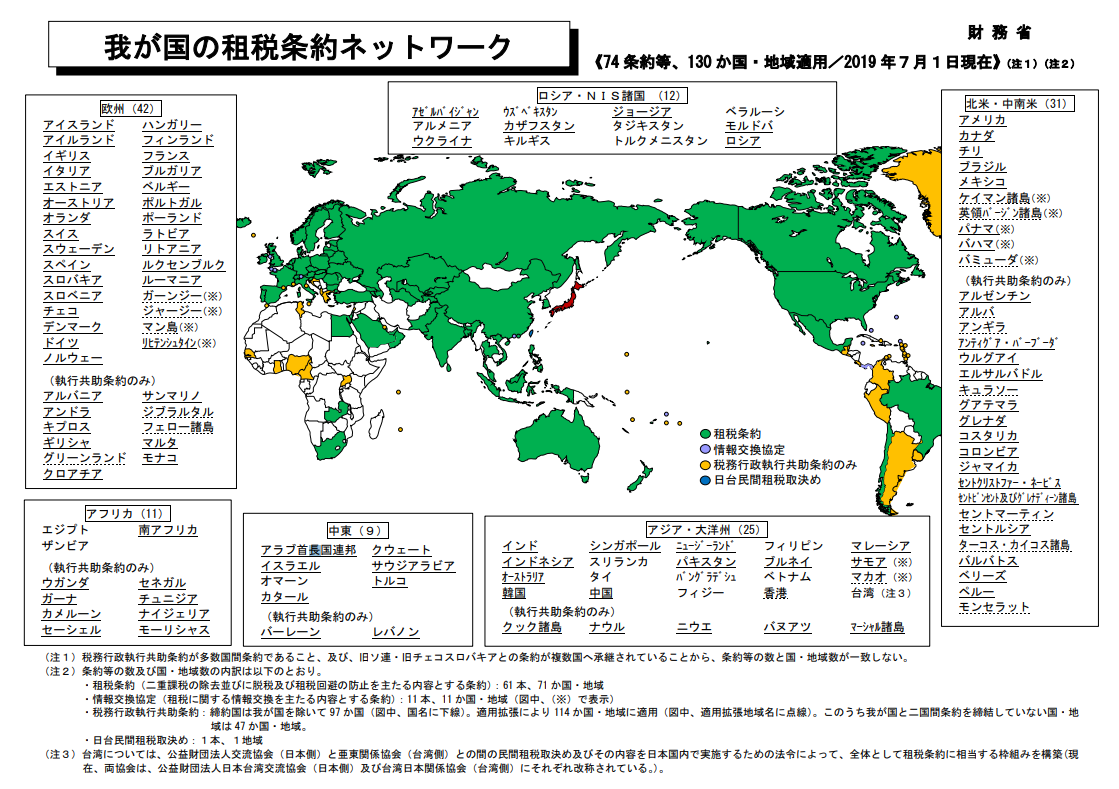

日本と各国とで締結している租税条約等に基づく情報交換により、日本の国税庁は必要であれば情報の収集・提供を海外の税務当局に要請することができるため、海外取引所で利益を出しているのにも関わらず確定申告をしていない場合、申告漏れを指摘される可能性があります。

日本は仮想通貨取引所が数多く存在しているアメリカやヨーロッパ各国、中国、香港などと租税条約を締結しています。

この制度は仮想通貨以外の資産でも運用されており、国際的な取引の実態や海外資産の保有・運用の状況を解明する有効な手段となっています。

具体的には、外国税務当局の調査担当者が取引担当者に直接ヒアリングして得た情報を入手することができるものとされています。

租税条約等に基づく情報交換(国税庁)

租税条約等に基づく情報交換(国税庁)

現在のところ、国税庁からこうした制度を通して申告漏れを摘発した事例などは公表されていませんが、今後事例が出てくることが想定されます。

また、日本の取引所から海外取引所へ仮想通貨を送金した履歴や出金履歴、クレジットカードの履歴なども残るので、そこから申告漏れを疑われる可能性も十分にあります。

仮想通貨取引による利益が20万円を超えている場合は必ず確定申告をしましょう。

仮想通貨の海外取引所を利用する際に税金面で注意すべきこと

仮想通貨の利益の発生タイミングを把握しよう

海外取引所を利用している方は、適切な確定申告をするために仮想通貨取引において利益が発生するタイミングをしっかりと把握することが大切です。

「仮想通貨取引による利益が20万円を超える場合、確定申告が必要になる可能性がある」と述べましたが、この「20万円」は「取引所から日本円を出金した金額」というわけではありません。

仮想通貨を日本円に戻していなくても、仮想通貨で決済をしたとき、他の仮想通貨に換えたとき、マイニングの報酬を得たときなどさまざまなケースで所得税がかかってきます。

これらの金額の合計が20万円を超えたときに確定申告が必要になる可能性があります。

海外取引所で利益を出しているにも関わらず、日本円に換金していないから大丈夫だと思って確定申告をしないといったことがないように利益の発生するタイミングを把握することが重要になります。

計算ソフトが対応していない仮想通貨海外取引所も多い

仮想通貨の確定申告をする際、多くの場合は損益計算ソフトなどを利用して正確な所得額を算出する必要があります。

しかし、多くの損益計算ソフトはマイナーな海外取引所の取引データに対応しておらず、正しい所得額を算出するのが難しくなる可能性があります。

新たに海外取引所の口座を開設する際には、使用している損益計算ソフトに対応しているかどうかも考慮に入れることを推奨します。

取引履歴をダウンロードできない海外取引所もある

仮想通貨の取引履歴は利益額の計算を行う上で必要不可欠なものですが、海外取引所では取引履歴をダウンロードできないところもあるので要注意です。

日本の場合は金融庁からの要請により「年間取引報告書」の作成が推進されているのですが、海外取引所にはそのルールが適用されないため、取引履歴のダウンロードが機能的に省かれてしまっていることが多いためです。

この場合は自分で取引内容をまとめて計算しなければいけないため、手間が非常にかかります。

さらに取引所の閉鎖や取引履歴のダウンロード機能の廃止など、突然この取引履歴が取得できなくなることもあります。

こうしたトラブルによって確定申告に影響が出ないよう、取引履歴はこまめにダウンロードし、保存しておくことが大切です。

なお、仮想通貨の損益計算ソフト「Gtax」では、対応してない海外取引所でも共通フォーマットを使って取引データをアップロードすることができます。

計算ソフトに手入力するよりも、共通フォーマットへコピペして成形するだけで準備ができますので、ぜひご活用ください。

仮想通貨(暗号資産)の確定申告を簡単に終わらせる方法

仮想通貨の確定申告は非常に煩雑な作業です。

特に損益額の計算は国内外複数の取引所を使っている人にとっては非常に難しくなります。

そこでおすすめなのが仮想通貨の損益計算ソフトGtaxです。

仮想通貨の損益計算ソフトGtax

- 国内外幅広い取引所に対応

- 取引履歴をアップロードするだけで自動計算

- メールアドレスのみで簡単登録

株式会社Aerial partners 事業部長 / 公認会計士・税理士

監査法人でデューデリジェンス、原価計算導入コンサルなどの業務を中心に従事。また、証券会社の監査チームの主査として、分別管理に関する検証業務も行う。暗号資産事業者に対する経理支援を行っており、暗号資産会計・税務の知見に明るい。